Согласно данным Gradus Retail Index (GRI), рынок виски в России продолжает стабильно расти в течение последних лет. Исследования GRI проведённые в 2021–2023 годах, показали устойчивую тенденцию к увеличению продаж виски как в денежном, так и в натуральном выражении, несмотря на значительные структурные изменения. В 2024 году эти изменения стали особенно заметны: отечественные производители активно занимали нишу, освободившуюся после ухода ряда иностранных брендов.

Согласно данным Gradus Retail Index (GRI), рынок виски в России продолжает стабильно расти в течение последних лет. Исследования GRI проведённые в 2021–2023 годах, показали устойчивую тенденцию к увеличению продаж виски как в денежном, так и в натуральном выражении, несмотря на значительные структурные изменения. В 2024 году эти изменения стали особенно заметны: отечественные производители активно занимали нишу, освободившуюся после ухода ряда иностранных брендов. Хотя виски исторически не считался «национальным русским» напитком, в 2022 году уход крупных иностранных брендов из-за санкций освободил значительную долю рынка. В результате продажи импортного виски в России сократились вдвое, так как многие иностранные производители прекратили поставки. Однако сохранился вариант поставок продукции через крупных дистрибьюторов алкоголя и самостоятельный импорт федеральных и региональных сетей, использующие схемы ввоза через страны-партнеры.

Хотя виски исторически не считался «национальным русским» напитком, в 2022 году уход крупных иностранных брендов из-за санкций освободил значительную долю рынка. В результате продажи импортного виски в России сократились вдвое, так как многие иностранные производители прекратили поставки. Однако сохранился вариант поставок продукции через крупных дистрибьюторов алкоголя и самостоятельный импорт федеральных и региональных сетей, использующие схемы ввоза через страны-партнеры.В начале 2023 года отечественные производители начали активно наращивать производство. Например, Novabev Group увеличила выпуск виски в 1,6 раза в годовом выражении, а группа Ladoga – в 10 раз. К началу 2023 года на российском рынке было представлено более 77 марок виски, из которых 14 принадлежали отечественным компаниям.

В сегменте продаж виски в 2023 году лидерство принадлежало шотландскому виски William Lawson’s, на долю которого пришлось 13,9% рынка. В 2024 году доля William Lawson’s снизилась до 12,1%, что связано с ростом популярности российских марок. В 2024 году 58,2% продаж виски на российском рынке в натуральном выражении (штуках) и 61,6% продаж в денежном выражении (рублях) приходилось на 10 брендов. Среди лидеров продаж оказались российские бренды, такие как Steersman, на долю которого пришлось 13,6% в натуральном выражении и 8,5% в денежном, Fowler’s — 7,6% и 4,1% соответственно, а также Nucky Thompson — 6,7% и 5,9%. Эти бренды активно укрепили свои позиции. Таким образом, в 2024 году российские производители не только увеличили своё присутствие, но и потеснили традиционно сильных иностранных конкурентов, заняв более значимые доли в ключевых сегментах.

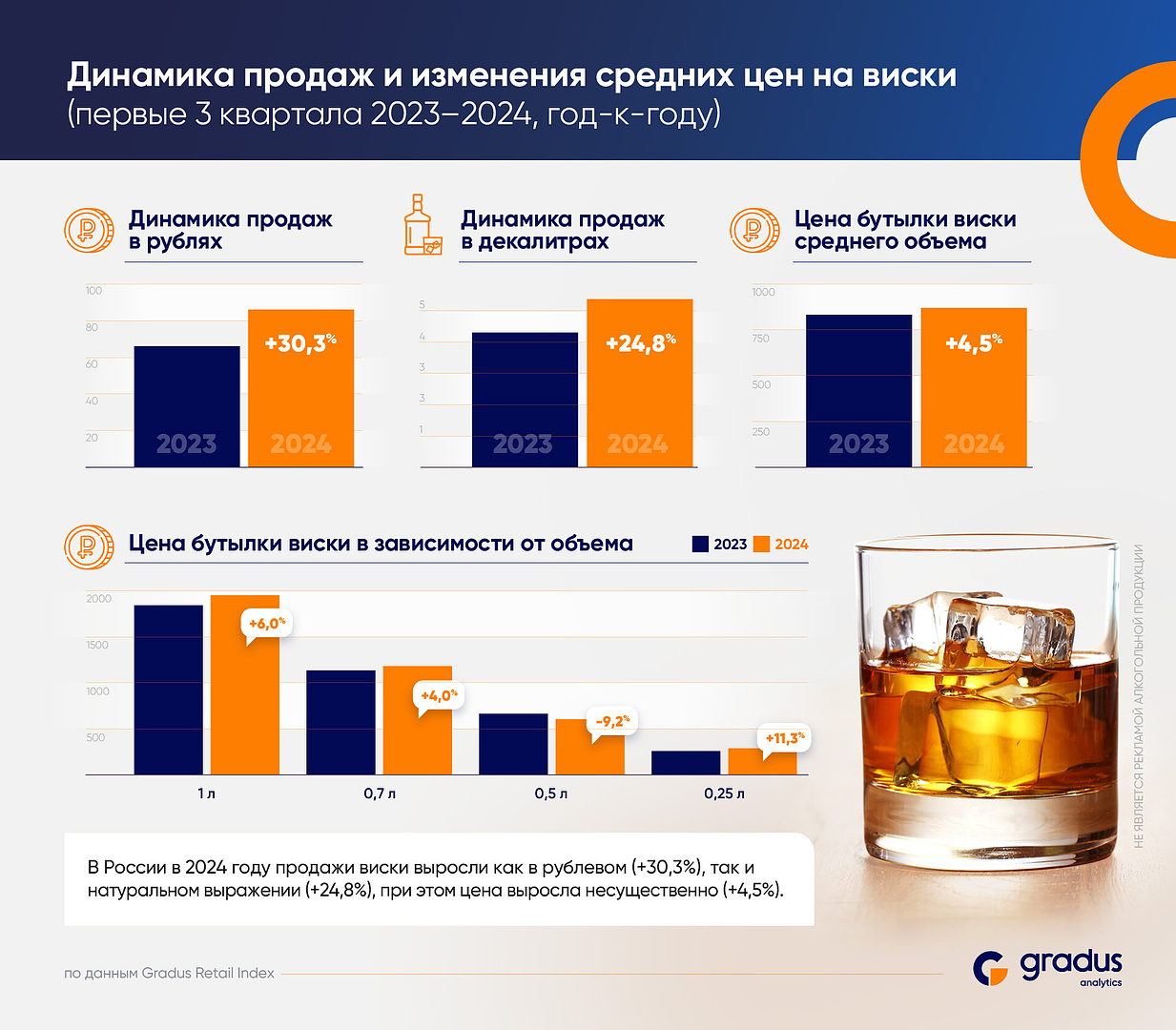

В сегменте продаж виски в 2023 году лидерство принадлежало шотландскому виски William Lawson’s, на долю которого пришлось 13,9% рынка. В 2024 году доля William Lawson’s снизилась до 12,1%, что связано с ростом популярности российских марок. В 2024 году 58,2% продаж виски на российском рынке в натуральном выражении (штуках) и 61,6% продаж в денежном выражении (рублях) приходилось на 10 брендов. Среди лидеров продаж оказались российские бренды, такие как Steersman, на долю которого пришлось 13,6% в натуральном выражении и 8,5% в денежном, Fowler’s — 7,6% и 4,1% соответственно, а также Nucky Thompson — 6,7% и 5,9%. Эти бренды активно укрепили свои позиции. Таким образом, в 2024 году российские производители не только увеличили своё присутствие, но и потеснили традиционно сильных иностранных конкурентов, заняв более значимые доли в ключевых сегментах. Большая часть продаж виски в России, как в рублях, так и в натуральном выражении (декалитрах), приходится на Центральный Федеральный округ (ЦФО). В 2024 году доля ЦФО в денежном выражении составила 39,1% (снижение с 40,7% в 2023 году), а в натуральном выражении – 35,6% (снижение с 37,7% в 2023 году). Второе место занимает Приволжский Федеральный округ (ПФО), который в 2024 году увеличил свою долю до 16,3% в рублях (с 13,6% в 2023 году) и до 18,1% в декалитрах (с 17,7% годом ранее). Остальные регионы показали менее значительное влияние на рынок. Наименьшую долю продолжает занимать Крымский Федеральный округ (КФО) с 0,06% в рублях и 0,04% в натуральном выражении.

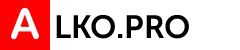

Большая часть продаж виски в России, как в рублях, так и в натуральном выражении (декалитрах), приходится на Центральный Федеральный округ (ЦФО). В 2024 году доля ЦФО в денежном выражении составила 39,1% (снижение с 40,7% в 2023 году), а в натуральном выражении – 35,6% (снижение с 37,7% в 2023 году). Второе место занимает Приволжский Федеральный округ (ПФО), который в 2024 году увеличил свою долю до 16,3% в рублях (с 13,6% в 2023 году) и до 18,1% в декалитрах (с 17,7% годом ранее). Остальные регионы показали менее значительное влияние на рынок. Наименьшую долю продолжает занимать Крымский Федеральный округ (КФО) с 0,06% в рублях и 0,04% в натуральном выражении. В 2024 году российский рынок виски показал очень уверенный рост, увеличившись, по данным Gradus Retail Index, двузначными темпами — на 30,3% к 2023 году в рублях и на 24,8% в натуральном выражении (штуках). Несмотря на то, что структура потребления алкоголя в России в последние десятилетия сильно меняется, спрос на виски продолжает расти. Средняя цена за единицу товара в 2024 году выросла на 4,5% к 2023 году, при этом цена за объем 0,25 л выросла на 11,3%, а цена за объем 0,5 л даже снизилась в годовом выражении на 9,2%. Снижение стоимости бутылки виски произошло за счет запуска российских брендов, на которые так значительно не влияет курс валют. Наиболее востребованным на российском рынке является виски в бутылках объёмом 0,7 л (на неё в 2024 году приходилось почти 60% продаж), и в этой категории цена выросла только на 4%. Более половины (почти 64%) продаж приходится на виски низкого ценового сегмента (ниже 1000 руб. за бутылку).

В 2024 году российский рынок виски показал очень уверенный рост, увеличившись, по данным Gradus Retail Index, двузначными темпами — на 30,3% к 2023 году в рублях и на 24,8% в натуральном выражении (штуках). Несмотря на то, что структура потребления алкоголя в России в последние десятилетия сильно меняется, спрос на виски продолжает расти. Средняя цена за единицу товара в 2024 году выросла на 4,5% к 2023 году, при этом цена за объем 0,25 л выросла на 11,3%, а цена за объем 0,5 л даже снизилась в годовом выражении на 9,2%. Снижение стоимости бутылки виски произошло за счет запуска российских брендов, на которые так значительно не влияет курс валют. Наиболее востребованным на российском рынке является виски в бутылках объёмом 0,7 л (на неё в 2024 году приходилось почти 60% продаж), и в этой категории цена выросла только на 4%. Более половины (почти 64%) продаж приходится на виски низкого ценового сегмента (ниже 1000 руб. за бутылку).С 1 января 2025 года ставки акцизов на алкоголь в России увеличились, что повлечет рост средней стоимости бутылки на 10–15%. Ожидаемое удорожание производства, связанное с повышением расходов на оплату труда, также станет фактором увеличения цен. Рынок отечественного виски, по прогнозам, продолжит развиваться, демонстрируя рост на 5–10%. Импортный алкоголь, учитывая изменения курса валют и повышение таможенных пошлин, может подорожать в среднем на 10%.

В страновом разрезе структура продаж виски почти полностью аналогична структуре продаж виски по отдельным торговым маркам. В рублёвом выражении на российском рынке лидирует виски из Шотландии (Великобритания), на долю которого приходится 43,1% рынка (почти на 4 процентных пункта меньше по сравнению с 2023 годом). Второе место по продажам в рублях в России занимает отечественный виски с долей в 33,3% рынка (почти на 2 процентных пункта больше, чем в 2023 году), далее идут виски из США (10,9%) и Ирландии (8,2%). А вот картина по продажам виски в декалитрах выглядит иначе. Первое место по продажам в натуральном выражении (декалитрах) занимает российский виски (51,6%), в то время как на знаменитый шотландский виски приходится только 32,7% продаж, а доли продаж виски из США и Ирландии в натуральном выражении очень невелики – всего 6,7% и 4,6%, соответственно. Это говорит о том, что виски иностранного производства в России продолжает быть востребован с более деликатным употреблением и остается лидером в виде подарков у покупателей, спрос по мере роста цены не изменится, то есть покупатель готов платить дороже за премиальный бренд. Массовый потребитель легко замещает импортный виски от ведущих мировых производителей российскими аналогами.

Подводя итоги можно отметить следующие тренды российского рынка виски 2024 года:

- Уход ряда иностранных брендов освободил значительную нишу, которую оперативно заняли отечественные производители, предложив качественный и конкурентоспособный по цене ассортимент.

- Лидерство российского виски в натуральном выражении обусловлено его доступностью для массового потребителя, что подтверждается высоким спросом на продукцию в низком ценовом сегменте.

- Некоторые зарубежные бренды, сохранившие своё присутствие, продолжают занимать лидирующие позиции в денежном выражении благодаря устойчивому спросу среди покупателей, ценящих престиж и высокое качество премиальных продуктов.

- Основными драйверами роста остаются доступная стоимость, высокое качество отечественной продукции и активное замещение импортных брендов российскими аналогами.